Atención: Hemos recabado esta información de una consultora especializada y la hemos transcrito. La información podría cambiar con el tiempo, por lo que debe solicitar asesoramiento a su empresa de contabilidad. idloom no se responsabiliza de la imprecisión o la aplicación inadecuada de la información que se recoge a continuación.

El primer criterio que ha de tener en cuenta es si su actividad formativa o conferencia es en directo o grabada (vídeo grabado con anterioridad sin interacción en directo).

¿Participación interactiva o no?

Participación activa. Si se trata de una sesión interactiva en directo en la que los participantes pueden preguntar y comentar, este tipo de servicio debe contemplarse como una actividad educativa.

¿Sin participación activa? En este caso, se trata de un vídeo grabado con anterioridad que pueden ver los participantes bajo demanda. En este caso, se considera un servicio prestado por medios electrónicos.

¿Qué IVA se ha de aplicar en el caso de una actividad educativa (participación activa)?

El servicio se encuentra en el país donde está establecido el organizador. En tal caso, se ha de aplicar el IVA local en todos los casos, esté o no esté afincado el participante en el país del organizador y esté sujeto o no a IVA.

Por ejemplo, si el organizador comercial se encuentra afincado en Bélgica, el servicio siempre está ubicado en Bélgica. No importa que el participante sea un particular o una empresa ni que esté afincado en Bélgica o en cualquier otro lugar. El lugar donde se presta el servicio es Bélgica y, por tanto, está sujeto al IVA belga del 21 %.

¿Qué tipo de IVA es aplicable en el caso de un servicio electrónico (vídeo bajo demanda)?

Por lo general, si se trata de un servicio electrónico, el servicio se encuentra en el país donde esté afincado el participante, por lo que se aplicará de forma específica en función del tipo de participante.

El IVA en una relación B2B

En este caso, se aplican las normas siguientes:

- Si el participante está afincado en el mismo Estado miembro, se aplicará el IVA local.

- Si el participante está afincado en otro Estado miembro, el organizador emitirá una factura con inversión del sujeto pasivo.

- Si el participante está afincado en un tercer país, el organizador no aplicará IVA, pero indicará en la factura que el "servicio está ubicado fuera de la UE".

El IVA en una relación B2C

En este caso, se aplican las normas siguientes:

- Si el participante está afincado en el mismo Estado miembro, se aplicará el IVA local.

- Si el participante está afincado en otro Estado miembro, el organizador aplicará el IVA del Estado miembro del participante. Por tanto, el organizador debe aplicar el IVA extranjero al tipo de IVA aplicable del Estado miembro en cuestión por los servicios prestados electrónicamente. El registro y las declaraciones se pueden realizar a través del servicio OSS (One Stop Shop o Ventanilla Única).

Consejo profesional: siempre que se no alcance el umbral de facturación de 10 000 € sin IVA por los servicios prestados a particulares de otros Estados miembros durante el año natural, el organizador puede optar por aplicar el IVA belga del 21 % en lugar del IVA extranjero. - Si el participante está afincado en un tercer país, el organizador no aplicará IVA, pero indicará en la factura que el "servicio está ubicado fuera de la UE".

Ejemplo de la norma sobre el IVA para un servicio electrónico cuyo organizador se encuentra en Bélgica y cuya facturación en otros Estados miembros no supera los 10 000 € sin IVA:

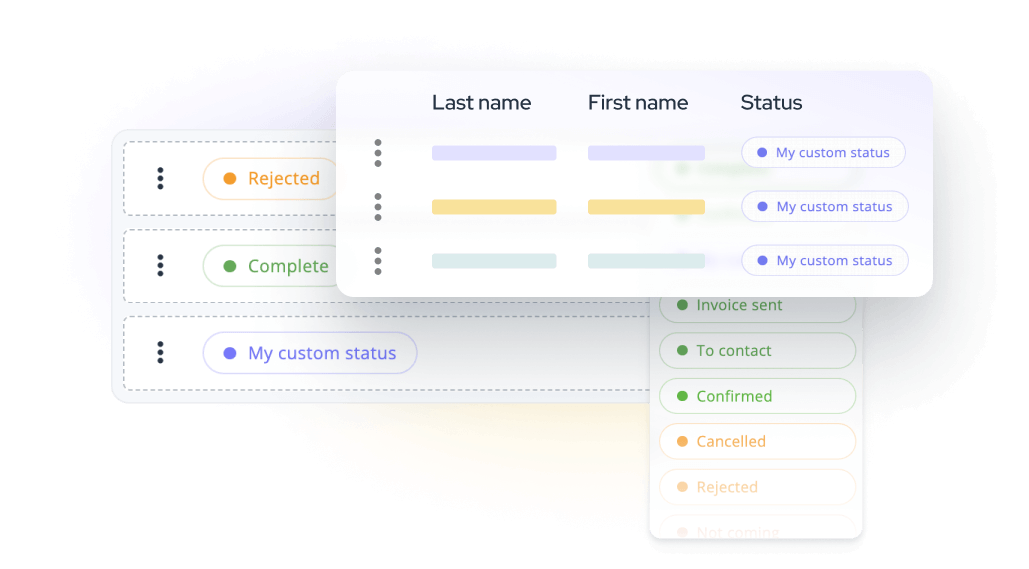

Las condiciones se evalúan en el orden que usted determine. En cuanto se cumpla una de ellas, se aplica y el resto se ignoran. Por tanto, se recomienda procesar primero los casos especiales y finalizar siempre con la condición predeterminada que se aplique para el resto de casos.

En este ejemplo, primero procesamos los casos B2B y, en primer lugar, el caso especial de participantes B2B en el país del organizador. A continuación, los participantes B2B en el resto de Estados miembros; a continuación, el resto de participantes ajenos a la UE y, por último, el IVA predeterminado del 21 %, en teoría solo aplicable a todos los participantes B2C (o sin IVA) en toda Europa.

Eventos físicos

En el caso de los eventos físicos, el IVA que se ha de aplicar es el del Estado miembro donde se preste este tipo de servicios. Si el evento se celebra fuera de la UE, el servicio no está sujeto al IVA de la UE, aunque el organizador sea sujeto pasivo de uno de los Estados miembros.

Para fijar un número específico de IVA para un evento en idloom.events, vaya al evento > Recibos y facturas, y establezca lo siguiente:

Tomemos como ejemplo una empresa francesa que organiza un evento en Italia. Debe registrarse a efectos del IVA en Italia y aplicar el tipo de IVA para este tipo de servicio, es decir, un 22 % en todos los casos.

Cabe señalar que hay Estados miembros que permiten un aplazamiento de cobro (IVA adeudado por el cliente) si el sujeto pasivo está afincado en el Estado miembro donde se celebra el evento.

Para configurar esto en idloom.events, vaya al evento > Dinero > Impuestos/IVA y establezca lo siguiente: